將來的AI機器人世界會使用什麼貨幣? 香港如何善用歷史性機遇 打造世界級交易所?聽聽風險投資及項目融資專家、時事評論員關品方博士的分析。

黃金在19至20世紀初憑其穩定性和稀缺性成為國際貿易貨幣,比特幣同樣稀缺兼易儲存,能否成為獨一無二的「數位黃金」?

現時最有條件取代美元的是歐元,因為歐元國的體量加起來與美國差不多。無論人口、GDP、還是先進水平都可以與美國比併一下,而且歐洲國家有很多前殖民地,他們仍保留一定的貿易往還,較習慣用歐元作貿易結算。

假如中國選擇人民幣在國際上可自由兌換,那麼滙率便會有一定的波幅。魚與熊掌,不可兼得,怎麼辦?

政府現時應優先處理的是公屋與居屋的問題,而不是花氣力去壓抑私人市場的樓價。

抓住疫情危機提供的「窗口期」,善用當下升值周期,增加人民幣在海外的持有、使用、交易和結算,加快人民幣國際化,中國方能在未來更加激烈的政治、經濟、貿易、科技和金融鬥爭中立於不敗之地。

環球抗疫防疫,各地疲於奔命之餘,也惆悵經濟基礎轉變,破舊而未立新,傳統理論過時,探索復元之路,猶如摸着石頭過河。

香港作為國際金融中心,其貿易地位並非美國賦予,香港浸會大學財務及決策系副教授麥萃才認為,港元本身是國際性貨幣,香港市場在債券發行量、股市市值以及外匯交易量等方面都是全球前列。

回顧世界各地的通脹波幅,九十年代以後漸趨和緩,這或許是受惠於漸為各國採用的通脹目標制度。

本港仍有龐大貨幣基礎,而過萬億元外匯基金票據,稍作額外處理,資金就會釋放,市場利率就自然回落。可是,對於樓價仍處於歷史新高之際,當局或需作更多考慮。

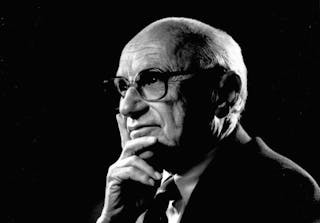

《貨幣的非國家化》是經濟學大師哈耶克的最後一部著作,在書中,他提出了根本解決通貨膨脹的辦法——廢除政府對鑄幣權的壟斷,通過民間自由發行貨幣的競爭來限制濫發貨幣。

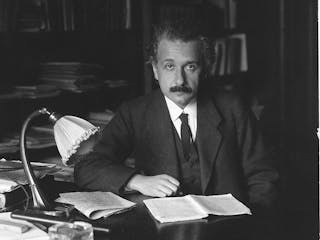

一個人是否對社會做出貢獻就看他是不是賺了錢,「多賺錢就是多貢獻」,這樣看,愛因斯坦作為二十世紀最重要的科學家,完全有資格躋身世界頂尖富豪的行列,但是他的收入跟世界首富洛克菲勒相比簡直有天壤之別。

去年美國改變稅制,到明年其效果會開始突顯。此改變主要造成美國開支增加,政府及民間都借債更多。這又會進一步推高利率及匯率,並且使到外貿赤字加大。

中國的經濟增長成績驕人,但近年超過七成的增長動力來自資本的快速積累,所以減低投資比例會對經濟增長有重大影響。

劉曙輝預計今年恒指真正發力起步是3月,持續升至4月至6月,如果每月10%左右甚至20%的波幅,絕對可以達到45000點這個水平。

債息上升及經濟因素向好,不單無令美元上漲,美匯指數續跌,令分析界百思不得其解。

消費不足難以增加收入,結果實行市場經濟的國家不能繼續發展。經濟學家凱恩斯建議政府增加支出,來吸收收入的增加。但經濟學家米爾頓·佛利民相信市場經濟能夠自動的運作,推動經濟的發展,不需要政府干預。

一般而言,印發大量的貨幣會引起嚴重的通貨膨脹。但是印發貨幣與物價增加的關係是複雜的,這與經濟學的變量有關。

對強貨幣這件熱薯仔,似乎最願意承接者只有中國。強國政策下,豈可讓貨幣續走弱,尤其去年市場對人民幣利淡預測全數落空,只會令當局信心更強。

有人說:有需求就有供應。比特幣供應設了上限,滿足不了需求,就會有其他林林總總的電子代幣出現,而目前的確出現這趨勢。

沒有普選、沒有清晰的民意授權,政府運用公帑時傾向謹慎、守住一些明確的原則和紀律。