近年香港樓價飆升,據美國研究機構Demographia公布一年一度國際供樓負擔能力報告,2016年香港供樓負擔比例高達18.1倍,雖然較2015年的19倍歷史高位輕微好轉,但港樓仍然連續第7年成為全球最難以負擔樓價,拋離第2位澳洲悉尼近6年之多。

全球10大供樓負擔最高城市

1、香港(18.1倍)

2、澳洲悉尼(12.2倍)

3、加拿大溫哥華(11.8倍)

4、紐西蘭奧克蘭(10倍)

5、美國加州聖荷西(9.6倍)

6、澳洲墨爾本(9.5倍)

7、美國檀香山(9.4倍)

8、美國洛杉磯(9.3倍)

9、美國三藩市(9.2倍)

10、英國伯恩茅斯(8.9倍)

有見及此,香港金管局繼5月13日出招遏抑發展商以高槓桿買地,及向買家提高高成數按揭後,5月19日再度出三辣招,把非首置按揭成數上限再下調一成,主要收入來自香港以外地區借款人的供款入息比率上限亦下調一成。金管局亦規定包括銀行等採用內評法的認可機構,今日後批出的新造按揭貸款風險權重下限,從15%提高至25%,變相收緊銀行批出新按揭貸款的額度。

在上述措施生效後,自用非首置客購買低於1,000萬元的物業,按揭成數由6成調低至5成,即貸款額由最多500萬元,調低至最多400萬元;購買高於或1,000萬元物業的按揭成數則由5成調低至4成。非自用或公司持有的非首置客,其購買物業的按揭成數則由5成下調至4成。至於工商物業及車位,非首置客的按揭成數則由4成下調至3成。

在收緊「供款與入息比率」上限的措施,主要收入來自香港以外地區的首置借款人,購買物業自用時,壓力測試下的「供款與入息比率」上限將由6成下調至五成;非首置則由5成下調至4成。

香港樓價高漲,本地年輕人受的影響最大。2015年4月,香港集思會研究了年輕人最關注的10大社會議題,結果顯示他們最關注的社會議題是房屋,對「壓抑租金/樓價」、「多建公屋/居屋」,及「提高整體房屋供應」的關注度,分別有38.7%、28%及26.1%。在題為《香港年青人的處境和訴求研究》的報告中,總結出「整體來說,房屋是年青人最關注的議題。對於大部分被訪者來說,樓價完全脫離他們的負擔能力,靠自己能力買樓是遙不可及的事。他們更慨歎在置業方面不如父母一代容易。」很多年輕人因高昂的樓價感覺買樓無望,因此對政府和社會產生怨氣,加劇了社會矛盾,他們通過各種途徑發洩對社會和政府的不滿,幾年前的「佔中」便是一個例子。

樓價左右社會穩定

因此,我們認為,樓價高低不但是經濟事件,更會影響到社會的穩定與和諧。如果政府對房地產的調控處理得不好,不但會使整體經濟受損,更有可能導致社會不安。

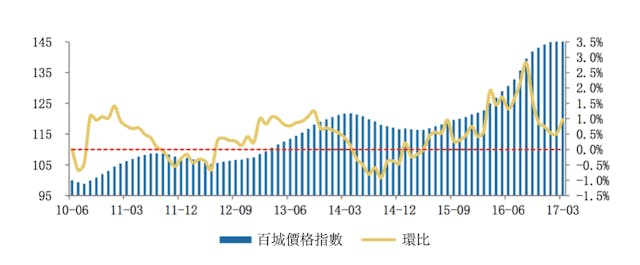

根據最新的房地產數據顯示(下圖),中國內地100個大中城市的價格指數仍然高企。

許多人總喊中國大陸的房地產市場有泡沫,特別是北上廣深,說到激動處,還舉出香港的例子。出現了類似這樣的言論:「不跌則已,跌則崩潰,這是由投機性市場投機性資金的本質特性決定的。」香港房地產泡沫破滅後,房價從1997年最高峰開始持續下跌,6年來跌幅累計近70%,歷史上這樣的例子並不鮮見。

目前中國內地經歷的許多問題,例如面臨經濟轉型的陣痛,經濟增長放緩,產能過剩,勞動力不足,生產基地撤離,外來投資減少等等,香港也曾經歷過。因此香港的經驗,可以給國內發展一些啟示。香港的90年代和現在國內的發展有許多相似之處,例如經濟增速下降,樓價攀升等等。因此本文通過分析香港房地產發展的歷程,給國內的讀者一些參考和啟印。

許多人只是籠統地說香港樓市1997年泡沫破滅,但假如不了解香港樓市泡沫破滅背後的真正原因,那也就不會有什麼借鑒,無法吸取經驗和教訓。

實際上,香港樓市的價格漲跌,以及經驗教訓還是有相當借鑒意義的。因為,中國國內的房地產市場與香港還是有很大相似之處的——都是供應受到政府的嚴格限制,需求較為高漲。另外,香港和中國國內城市都有不少外來人口,60至70年代,有不少人從國內移居香港,導致人口大增。90年代,不少國內和國外大公司紛紛在香港設立辦事處和分公司,作為「走出去」和「走進來」的窗口。那時商業活動大量增加,外來人口也急劇上升。同樣地,國內改革開放以後,很多人從農村到城市打工和創業,使大城市的人口快速增長。在這種情況下,不穩定的住房需求幾乎難以預測。

本文將回顧香港樓市的高漲和在1997至2003年期間大幅下跌的歷史,從而吸取其中的經驗和教訓,特別是供應和需求的關係,是對樓市有最深遠的影響。由於篇幅較長,我們會以一個系列的形式分成幾篇與大家分享。

1994至1997的香港房地產市場

1994年第一季,香港地產市道走勢已與市場的實際承受能力脫節,社會上要求政府加以幹預的呼聲日高,1994年3月30日,港府在輿論的壓力下推出四項旨在壓抑樓價的措施,內容主要包括增加土地供應、房屋供應、綜合檢討規劃及發展程序,繼續打擊投機活動、保障消費者等。當時,港府聲明,這僅是第一階段措施,若不奏效,將在第二階段實施更嚴厲措施,結果,居高不下的樓市應聲下調。這一時期,香港經濟亦因內地經濟實施宏觀調控而疲弱,從1994年第2季至1995年第3季,香港樓市從高峰回落,作為房地產市場上升動力的住宅樓宇,其售價平均下跌約3成,寫字樓售價亦大幅下跌46%

經過一年半的調整,到1995年第4季,香港地產市道開始復蘇。這一時期,香港經濟表現漸趨好轉,銀行利率,尤其是樓宇按揭利率大幅下調。1996年香港特區候任行政長官董建華選出,特區政府班子組成,香港政治前景趨向明朗,投資者已逐漸從對1997年回歸的懷疑、恐懼,轉變為一種對新投資機會的憧憬,在種種利好因素的刺激下,海外資金以及內地中資資金再次大規模湧入香港房地產市場,香港地產業藉此展開新一輪的升浪。

從1996年末開始,市場掀起豪宅炒風,價格急升,並帶動中小型住宅樓宇價格大幅上升。踏入1997年,香港的「回歸因素」被迅速炒起,樓價在此因素推動下短短半年內再大幅上升3成至5成,並形成空前熾熱的投機炒賣風潮。在樓價的帶動下,香港股市也從1995年初的低位止跌回升,恒生指數從1995年初的6967.93點大幅上升到1996年底的13203.44點,升幅達89.5%。1997年香港股市繼續大幅攀升,恒生指數於8月7日創下16673.27點的歷史高位,比年初再飆升26.3%。其間,紅籌股掀起炒賣狂潮,北京控股的超額認購倍數高達1,000倍,光大控股的市盈率亦高達1,000倍,已達到極不合理的地步。

導致房地產價格升跌的因素有很多,具體來說有13個因素。然而歸根到底,需求與供應是最重要的因素。

在下一篇,我們會看看供求失衡是如何導致1997年地產泡沫形成的。請大家繼續關注我們的專欄。

智富學苑創辦人、芝加哥大學工商管理碩士、羅徹斯特大學工程碩士。畢業後於多間跨國企業如McKinsey及IBM工作,期間更獲得2項發明專利。30歲前創業,成立紡織交易網,並收購訊時國際,其後得到和黃,匯豐等大財團入股。

參考資料:

Demographia(2017)13th Annual Demographia International Housing Affordability Survey:2017

Rating Middle-Income Housing Affordability.來源http://www.demographia.com/dhi.pdf

香港集思會(黎黃靄玲 何建宗 余婉華 張羽廷)(2015)《香港年青人的處境和訴求研究》

來源http://www.ideascentre.hk/wordpress/wp-content/uploads/2009/02/Youth-study-Report-final.pdf

香港商報(2015年4月14日)《港青十大關注議題房屋居首》。來源:http://www.hkcd.com/content/2015-04/14/content_922925.html