我們繼續探尋私募基金神秘回報率之旅,今集是中途站的風險投資(Venture Capital,又稱創業投資)。風投的回報率向來眾説紛紜,就算是機構投資者,也都只能掌握自已有份投資的基金的實際回報情況;至於平均的、普遍的情況,就只能靠道聽途説、偵測推理。

直至近2、3年,芝大商學院的教授,聯同一隊跨學院和在私募機構任職的局內人,從一個含幾千個基金業績的數據庫,才挖掘出有「學術研究的水平」的原始資料,做到真正的揭開風投的神秘面紗。

浪峰浪谷

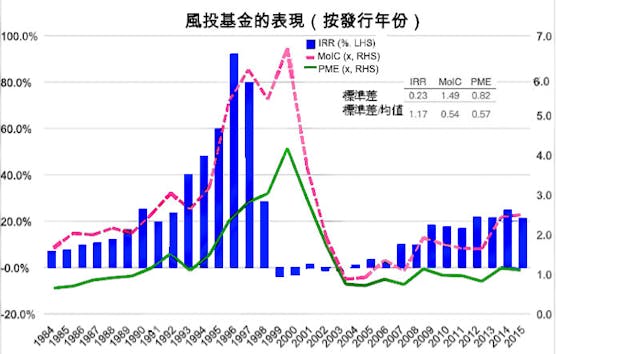

在上面的圖中,我們看到的是由1984至2015年按募資發起的年份計的風投回報率。例如,1984年的年份基金,綜合基金約10年的投資成果,平均而言是6.9%的內部收益率、1.7倍的MoIC和0.7倍的PME(記得我們介紹PME=1即與基準指數打成平手,少於1就是跑輸,所以為行文簡便稱少於1為負)。風投的平均回報在1997年達到頂峰。

然而,由dot.com爆煲所觸發的崩潰也來得很快和很急,低潮出現在2、3年後的1999和2000年,而且退潮退得異常之深,因為dot.com正是風投的標靶風眼。也因此,1999年年份的基金處於3個指標都呈負值的區域,史無前例。這情況,只有靠時間來撫平傷口,3個指標陸續轉為正值,但其間各有反覆,一直要到2007年,這3個指標才攜手「轉正」。

滔天巨浪

此外,與併購或買斷基金的波動路徑不同,風險投資的回報周期並沒有類似的一浪接一浪的高低形態。從遠處看,風投的回報率就像一個滔天巨浪。它在20世紀80年代開始緩慢上升,到1997年波峰冲至到了頂部,之後潮汐又迅速沉降到極負海床,科網爆破後低潮要直到近10年後的2007年才顯示出復甦的跡象。

最後,就標準差/均值系數而言,相對併購基金而言,內部收益率仍然是最不穩定的,而MoIC和PME的排名就互換。巨浪翻騰,很適合弄潮兒衝浪尋樂,尤其是在潮漲的時候。然而,衝浪人也應該知道,如身處潮退之時,後撤的浪捲走回報和毀滅業績的能量,應該比遇上鯊魚或岩石更具有傷害性的。

原刊於《明報》,本社獲作者授權轉載。