環球四大會計師事務所之一的羅兵咸永道最近發表研究報告《虛擬銀行在香港:破舊立新》(Virtual Banking in Hong Kong: A Catalyst for Change),提出三大優勢及四大制勝之道。

無可置疑,虛擬銀行面世,帶動銀行金融加快改革步伐,追趕市場需求。不過產業獨特,始終建基於主客互信,離不開以人為本,電腦背後也是活生生的人腦,揭示虛與實,其實形影不離。簡言之,虛擬銀行乃虛中有實,實體銀行則實中有虛。

虛擬銀行四法制勝

綜合報告重點,虛擬銀行有三大優勢:

一、金融服務從規模化走向個人化,從產品為本轉為客戶為本,融入客戶日常生活規律節奏,切合所需度身訂造。換言之,不是推介既有產品,而是按個別實際需求而變通的服務組合,甚至創新產品。

二、不設分行,毋須負擔舖租、家具器材折舊、前線員工等龐大固定開支,節省成本則回饋客戶,互惠互利。例如不設最低存款結餘、豁免放款最低利息等,中小企業可節省成本,應獲益最大。

三、與合作夥伴組成物聯網,提供綜合服務,利己利人。報告舉外遊為例,除既有貨幣找換及保險服務外,虛擬銀行更多走一步,從過往行程了解客戶喜好,連接相關平台,主動策劃張羅,包括機票、住宿、交通、觀光、購物等安排,集服務於一身,儼然超級代理人。

客戶不單省卻重複填報個人資料,減少錯漏,更盡享各方留客折扣、增值、回贈等優惠。

至於四大制勝之道,主要是以度身服務、知己知彼招徠、物聯網及創新科技。這些制勝長技,既可針對不同客戶靈活變動的服務組合,也可跨越不同平台切合需求,而收費實報實銷更相宜。

更為突出之處是,其個人化服務組合,乃分析大數據所得,針對生活習慣喜好,提示靈活存貸,錢盡其利。

其合作夥伴比傳統銀行更多更廣,針對性推介優惠,更按需求擴大圈子至夥伴之夥伴;其開放服務平台科技先進,讓客戶穿梭遊走夥伴之間,自由選擇。後者尤其值得注意的是,網上開戶存貸投資便捷,智能電話正好派上用場;借助大數據批核貸款,全面評審風險;偵察不尋常交易更快更準,無所遁形。總之,優點繁多,未能盡錄。

報告特別強調,資訊科技發達,無遠弗屆,幾乎無所不能。誠然,虛擬銀行如魚得水,發揮科技長處,知己知彼,針對群組,甚至個別需求,推陳出新,快人一步。

傳統銀行定期提供客戶者,往往限於賬戶結餘、投資選擇等靜態數據資訊。虛擬銀行可走多一步,運用數據推算未來賬戶結餘,比對儲蓄目標,建議開源節流及投資方案,俾早日達成夙願。

然而,虛擬銀行成敗,在於金融服務普及化,例如調低投資理財門檻,創新回報(例如零售優惠等),即時批核周轉貸款、即買即飛旅遊保險等。熟能生巧,客戶懂得理財之道,無疑互惠互利;出類拔萃者,甚至可按客戶習慣及經驗,提供個人化畫面,操作更得心應手,如履平地。

創新效果有正有反

每當創新科技面世,必然衝擊舊文化舊生態,帶動新秩序新商機,結果可正可負。所謂正面者,是產業改革,與新科技互相結合,相輔相成,調整工序甚至結構,融合新科技,取長捨短,發揮優勢,增強競爭力,拓展客源及擴大市場。

金融服務向來開放創新,銀行業更是科技應用表表者,上世紀六十年代率先電腦化櫃台服務,不斷推陳出新,先後推出全天候自助服務,計有自動提款存款機、電話銀行、網上銀行、手機銀行等,方便客戶收支交易,打破時空限制。

近年傳統銀行結合內外數據,廣泛應用統計分析,了解客戶理財哲學,走出規模化群體制,靈活配合個人喜惡、投資傾向、回報要求、風險偏好等,令服務脫胎換骨。

所謂反面者,是產業革命,新科技顛覆既有秩序,汰舊換新,重整工序甚至結構,應用新科技,突顯固有優勢,提升層次,開拓新天地、新客源、新市場。智能電話乃隨身電腦,集多用途於一身,顛覆通訊視聽是典型案例。當年蘋果創辦人喬布斯不諱言乃「電話革命」(We have reinvented the phone),並非誇大之言。

人人可網上圓歌星影星夢

數碼科技革新影音儲存及傳送制式,提升質素,打破時空限制,全天候全方位收發,重塑市場生態。光碟取代膠卷磁帶,相關產業(如沖印放大等)式微;光纖取代銅線,寬頻普及;電郵替代信郵,秀才不出門盡知天下事。移動通訊一日千里,智能電話不離身,社交平台及分享平台應運而生,人人可網上圓歌星影星夢,衝擊娛樂產業文化。流動電話鏡頭精巧,取代傳統相機攝錄機,凡人作品也不遜色於沙龍大師,非專業照相機式微。

但必須認識的是,虛擬銀行並非金融革命,彼所能者,實體銀行也能;反之,實體銀行能者,虛擬銀行卻未必能。羅兵咸永道報告,着墨資產(放款等)一方,而忽略負債(存款)一方,可謂顧此失彼。不論成文法或普通法,銀行業是指收受公眾活期定期存款,到期須悉數歸還;案例更確認銀行有債務特權,毋須主動歸還,提款責任在存戶,故此銀行與存戶關係在於互信,開戶時須驗明正身,以防騙子冒名頂替。報告對虛擬銀行吸收存款語焉不詳,也許假設有麝自然香,不成問題。

根據官方統計,港元存款約6.2萬億元,幾乎全由實體銀行掌握,虛擬銀行先驅儲值支付便利(八達通、支付寶等)也不過佔0.1%,微不足道。虛擬銀行若要分一杯羹,談何容易?

成敗繫於主客互信

分析零售銀行調查,市場結構有兩大特色:

其一、絕大多數人與最少兩家銀行往來,開戶存款;

其二、絕大多數主力銀行不離滙豐集團及中銀集團。換言之,三大銀行(依次為滙豐、中銀、恒生)客源穩定,滲透率皆幾乎達百分百,共佔港元存款市場高達六成之多。

成績絕非僥倖,乃數十年甚至百年苦心經營,方贏得信任,又與時俱進推陳出新,緊貼市場發展及需求,方能留客,建立長久關係。

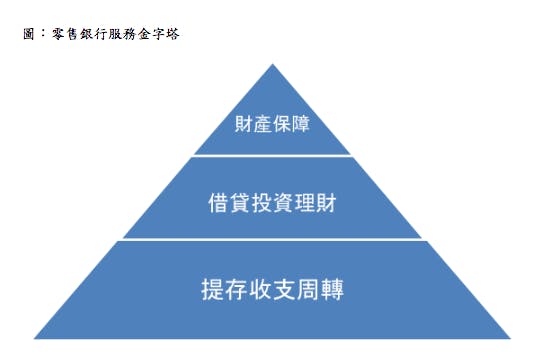

多年以來,零售銀行從收支存貸提升至理財保障,主客關係形影不離,在規模化服務兼容個人化理財,形成金字塔結構靈活配套不同需求。存款乃往來基礎,可區分活期及定期,活期是周轉往來,出糧賬戶乃兵家必爭。

定期是積穀防饑,作不時之需,若再有餘錢閒資,或投資證券物業收息收租,保本增值,或購買年金保險養老防患,這方面正是《羅兵咸永道報告》認為虛擬銀行優勝之處。若萬事俱備獨欠東風(存款),與放債人、投資經紀、保險中介等有何分別?況且有規模始有大數據大分析,若存戶基礎單薄,小數據何來大分析?縱使網上理財模式如何先進,也無用武之地。

銀行金融產業,以人為本,信用為尚,本質無關虛擬或實體服務平台,成敗繫於主客互信。虛擬平台若自鳴清高,欠實體行所支撐,建立互信不易,客戶便難突破收支層次。反之,實體行所若抱殘守缺,欠虛擬平台,落後市場大勢,即使互信不淺,往來關係也停滯不前。

理論歸理論,實體與虛擬並非互相排斥,而是相輔相成,你中有我,我中有你,主觀以制度強行分隔,乃不切實際,反妨礙產業自然發展。

原刊於《信報》,本社獲作者授權轉載。