金融科技日新月異,電子收支、儲值便利、智慧銀行等方興未艾。政府積極趕上,促進智慧金融,構築智慧城市,便民利民惠民,快速支付系統和虛擬銀行乃表表者。不過,港元聯繫匯率獨特,表面簡單,其實內有乾坤,尤其與銀行體制唇齒相依;拓展金融科技之餘,莫顧此失彼,令貨幣制度倒退,動搖聯繫匯率根基,因小失大。

虛擬銀行恐重蹈覆轍

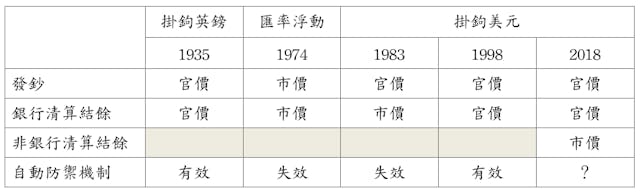

追本溯源,不論環球實施固定或浮動匯率,港元聯繫匯率建基於兩大原則:一、銀根以官價外匯儲備支持,所謂銀根(貨幣根基)是發鈔儲備及清算結餘總和;二、同業清算須覆蓋所有存款機構,而昔年只有銀行合法收受存款,未有異曲同工者(存款公司、八達通儲值卡、支付寶賬戶等)。聯繫匯率精髓是自動防禦機制,外匯基金及銀行聯手官價買賣錨貨幣,借助市場化解投機炒賣於無形,四両撥千斤,技術細節且從略。(註1)

香港不設貨幣局,法定鈔票由商業銀行發行,儲備由外匯基金保管。同業清算原分兩級,並由主要發鈔銀行滙豐管理,上層直接清算銀行須在滙豐開立往來賬戶,下層間接清算銀行須在代辦銀行開立往來賬戶。

法例規定,同業即期存款須悉數撥備,而香港不設中央銀行,在固定匯率制度期間,清算結餘實際以官價外匯儲備支持。回顧英鎊於1967年貶值14.3%,港元先同步後升值,前後計,實際貶值5.7%。銀根英鎊儲備的匯兌損失折算1.5億港元,外匯基金悉數補償乃實證。

新一輩銀行家和官僚所認識的聯繫匯率,多局限於1983年恢復掛鈎以後,對沿革或知其然,卻不知其所以然。尤其早前浮動期的虛與實,即使經濟學家也一知半解,誤以為質變,忽視非正式掛鈎美元的事實。不過,港元浮動,外匯儲備無官價可依,自動防禦失效也是現實,所以九七回歸政治浮現,人心忐忑,匯率波動,政府束手無策。當年財政司夏鼎基宣讀1979/80年度《財政預算案》,深入淺出交代問題,解釋市場操作原理,值得重溫。

有人鑽法律漏洞,開辦投資銀行及財務公司,發行存款證,不受銀行法例規管,不受利息協議約束,變相無牌高息吸納定活兩便存款,更擾亂貨幣制度。銀行流失存款,以牙還牙,利率戰歷史重演。截至1981年底,非銀行財務機構佔總存款達36%,不隸屬銀行系統,不參與同業清算,削弱市場操作成效,動搖聯繫匯率基礎。舉一反三,儲值便利是活期存款分支,虛擬銀行是傳統銀行分支,現今另起爐灶,恐怕重蹈覆轍。

釜底抽薪,政府實施存款機構三級制(即銀行、有限制銀行、存款公司),驅趕存款回流銀行,受制利率協議,納入同業清算。有限制銀行及存款公司只可收受定期存款,前者最低50萬元,後者最低5萬元,皆豁免利率協議規限。此外銀行公會升格為法定機構,利率協議也變身貨幣工具,政府干預出師有名。雙管齊下,市場操作成效可顯著提升。

形勢比人強,重整架構於1983年中生效不久,港元恢復掛鈎美元治本。政府以為回復官價外匯發鈔,蕭規曹隨,聯繫匯率即回復原貌。其實百密一疏,清算結餘儲備是市價外匯,銀根變成雙價制(發鈔官價及儲備市價),偏離基本原則。聯繫匯率虛有其表,自動防禦並未復元,留下尾巴。

外匯基金在1995年接管同業清算,各銀行直接交換,不再分級。政府錯失良機,未同時取消銀根雙價制,糾正偏差。直至1998年投機大鱷乘虛而入,股市外匯期貨聲東擊西,始如夢初醒,亡羊補牢。所謂「任七招」的第一招,就是把清算結餘納入官價外匯,恢復自動防禦效能。日久玩生,現今官僚似忘掉初心,也未汲取九八教訓。

上文不厭其煩回顧聯繫匯率80多年沿革(表1),是說明成敗繫於兩大原則,缺一不成。畫龍點睛,假若1983年恢復正式掛鈎美元時,滙豐已須存放清算結餘於外匯基金,並以官價美元提存,所有銀行清算賬戶也依樣葫蘆,公會毋須於1987年制定「負利率措施」,而投機者也無從在1998年「明炒港元、暗空期指」圖利,何需千億元「打大鱷」?假若1988年推出「新會計安排」之策及時補遺,10年後亦毋須勞民傷財抵抗外侮。

防政策傾斜致因小失大

近年政府提倡智慧城市,金融科技也是重點,主調是共享財經,發揮互聯網移動交易快捷簡便的優越性。快速收支平台連結儲值及銀行賬戶,跨系統跨銀行轉賬即時清算,利便P2P、P2C、C2P、C2C等小額收支。虛擬銀行針對小戶小額存貸收支,簡化手續便民,降低成本利民。儲值便利實質是銀行存款,快速收支也是同業清算,虛擬銀行存款與傳統銀行無異。前車可鑑,若不納入同業清算及官價外匯,難免削弱聯繫匯率自動防禦機制,動搖貨幣制度根基。

有意見認為,既然有限制銀行及存款公司也未納入同業清算,儲值便利及虛擬銀行也無必要,快速收支簡單便捷,綽綽有餘,其實一廂情願。存款機構三級制,實際是驅趕存款回流銀行,其他存款機構被拒諸清算門外是政策傾斜,事實也證明有效,銀行現時幾乎獨佔市場。況且有限制銀行及存款公司不得收受活期存款,與儲值便利及虛擬銀行有別,納入與否對貨幣制度影響有限。

今非昔比,智慧城市是大氣候,政策剛好相反,傾斜智慧金融,傳統銀行存款流失不容輕視。溫故知新,倘若智慧銀行漸成氣候,分庭抗禮,猶如昔日存款財務公司佔港元存款達三成多,其清算結餘又不受官價外匯約束,難免重現銀根雙價制,擾亂貨幣制度。前車可鑑,聯繫匯率自動防禦如何有效操作?

此外,快速收支的跨行交易,須通過同業清算平台,觸動銀行官價清算結餘。目前儲值便利結餘相等0.1%港元存款,清算代理銀行承擔外匯風險有限。日後儲值便利及虛擬銀行交易倍增,所衍生之外匯風險也倍增,誰來承擔?

港元聯繫匯率制度青出於藍,猶勝傳統貨幣局,歸功因時制宜。先進經濟奉行浮動匯率,而且設有中央銀行,無論儲值便利或虛擬銀行,皆可置於傳統銀行體制外,不影響貨幣金融穩定。香港獨善其身,實施固定匯率,不能依樣葫蘆。政出多門,各自修行,難免動搖聯繫匯率根基。傳統銀行始終是中流砥柱,提倡金融科技之餘,毋忘聯繫匯率初心本意,慎防政策傾斜,進退失據,因小失大。

註1:詳見鄭宏泰、陸觀豪。2017。《點石成金:打造香港金融中心之里程碑》。香港:中華書局。

原刊於《信報》,本社獲作者授權發表。