港元偏軟,外匯基金屢於臨界點(7.85)承接沽盤,維持匯率穩定。適值美國聯邦儲備局回籠銀根,美元利率正常化之際,惹來走資疑惑。政府重申港元聯繫匯率如常,卻畫蛇添足,聲稱防患未然,嚴陣以待走資,反啟人疑竇。

分析統計,哪有上萬億熱錢守株待兔?若然走資外流,港元拆借應抽緊而非寬鬆,港息應看齊美息而非偏低。何況聯繫匯率經多番磨練,已臻完善,1998年歷史不會重演。

熱錢湧入有跡尋

香港金融市場開放,資金進出本屬正常。顧名思義,熱錢來如煙去如風,單憑匯率變動四部曲,難推斷來去,卻非無跡可尋。若有熱錢湧入,港元求大於供,匯率偏強,即期存款(支票及儲蓄賬戶)驟增,銀行沽美元買港元補充清算結餘。

在貨幣局機制下,外匯基金必須於強方上限7.75無限量承接。清算比率(清算結餘對即期存款)飆升,同業拆息急跌,拉闊港美逆息差。若有熱錢撤退,情況倒轉,銀行沽港元買美元應付擠提,外匯基金也必須於弱方下限7.85無限量承接。近日港美息差依舊,流動資金充沛,港元匯率卻偏軟是反常,內裏乾坤值得探究。

香港金融統計不分本地及外地存戶,而實務上亦難界定,也不分在岸及離岸業務,無從追蹤資金進出。不過,進出必途經銀行賬目,況且統計區分港元及外幣,故可從銀行資產負債變動以管窺豹。

簡言之,若有外資流入或港資回流,多項銀行資產負債便會增加;反之,若有外資流出或港資外流,多項銀行資產負債便會減少。其中的外幣存款增減與外資進出在資產負債表上與其他賬目情況有別,此點可能是近日港元偏軟,但流動資金卻十分充裕的問題所在,值得日後深入探討。

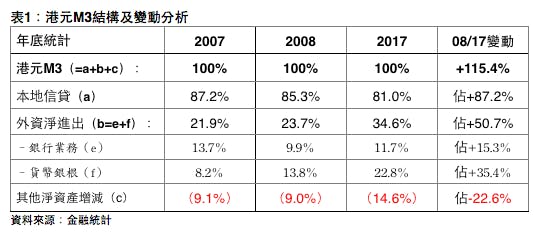

表1拆解年港元M3(公眾手持現金+銀行存款)的相對資產,分為本地信貸、外資淨進出、其他淨資產(減負債)。在2008至2017年美元量化寬鬆循環期間,港元M3增加115%,其中51%來自外資進出,包括銀行業務及貨幣銀根。銀行業務升幅佔15%,其中外幣存款增減涉及外匯交易,算作資金外流及回流。

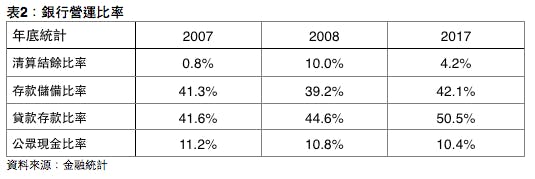

貨幣銀根升幅佔35%,其中鈔票發行佔8%,增長正常;金融海嘯前後,公眾現金比率(公眾手持現金對即期存款)維持10%水平(表2),是佐證。其餘升幅來自外匯基金票據(佔26%),清算結餘佔分甚少(佔0.7%)。不過,去年末季,外匯基金無端增發票據抽資,壓縮市場流動性,若還原抽走的800億元,清算結餘應佔升幅3%,外匯基金票據佔分相應減為24%。

外資非全屬熱錢

美元量化寬鬆早在2015年底結束,利率掉頭趨升,聯邦儲備局資產負債亦正常化,熱錢應早着先鞭撤離,另謀打算。去年底,清算結餘比率實際是6%,仍高於2007年金融海嘯未爆發前(0.8%)八倍之多,而港美利率(以一個月同業拆息計)仍有1厘差距,究竟流入熱錢有否守株待兔?

貨幣局機制下,港元銀根來自外匯盈餘,其一是貿易投資,其次是熱錢游資。銀行瞭如指掌,若存款來自貿易投資等商業交易,可運用貸放;若來自熱錢游資,須防患未然。其實,熱錢早於2005年人民幣改革匯率後已湧現,投機港元「脫鈎轉錨」升值,2008年金融海嘯後變本加厲。

從資產方面分析港元M3結構,2007年以前,本地信貸佔90%,外資淨進出佔20%(銀行業務與貨幣銀根各佔10%),其他淨負債抵銷10%。十年後,本地信貸佔80%,外資淨進出佔35%(貨幣銀根佔23%),其他淨負債抵銷15%。期內,貨幣銀根乘數從10倍降至4倍,顯示銀行審慎借貸,尤其近五年政府打壓房地產按揭融資,雷厲風行,平抑樓價,銀行步步為營。

熱錢是外資,但外資非必然是熱錢。外資流入股市樓市,即使短炒也算投資,存款正常撥備已足;若流入匯市債市,即使中短期也算熱錢,存款須悉數撥備。9年來湧入熱錢累計也許上萬億港元(1,300億美元),若停留匯市債市守株待兔,即佔去年底港元銀根(16,000億元)六成之多,實匪夷所思。

況且,外匯基金怎可能凍結上萬億元流動資產,防範熱錢撤退?金融海嘯後,監管收緊,尤其流動資金規定,清算比率難回復從前低水平。假設正常水平提高至3%,去年底未撤熱錢即是其餘3%或1,300億港元。猶記得去年末季增發800億元票據抽資,等於本文估算六成之多。

香港是國際融資中心,免徵境外收入利得稅,海外貸放原是離岸金融,與海外同業存款互相抵銷。不過,近年有變,港元海外貸存自2012年起已有差額,去年底更過半,需本地存款填補。此外,本地港元貸存比率向達90%,物盡其用。撇除游資外匯投機因素,比率近五年徘徊80%上下,顯然是本地借貸遭遏抑,銀行另謀出路,殊非巧合。

分析去年底港元M3結構,本地信貸比重下跌至80%,而銀行貸款存款比率及存款儲備比率皆上揚(表2),甚為罕見,其實並無矛盾。本地信貸疲乏,港元海外信貸增加,須動用存款應付,導致貸款存款比率上升;存款儲備比率上升,與套息交易有關,客戶外幣存款增加,存放海外同業相應增加。

港元利率結構扭曲,實源於千禧年存息協定解體,放虎歸山。先有大銀行壓低存息,後有美元量化寬鬆,再有逆周期辣招,利率市場失效,貸存息差愈拉愈寬。9年來最優惠貸息原封不動,短期存款利率減至近零。

近年美息多次調升,上游(外匯基金貼現率)緊貼跟隨,下游(同業拆息及牌價)好整以暇。以目前最優惠貸息5.25厘計,正常結構,依次是基準利率(3.75厘)、一個月同業拆息(2.5厘)、儲蓄利率(1.5厘)。換言之,美元目標利率上升至3厘,港息牌價始有條件調高。

逆周期辣招後遺症

是回港元匯率急跌至臨界點,是外資撤離或港資外流表象,但同業拆借市場寬鬆,下游港美息差未收窄,步伐不一致,應是虛驚錯覺。九年來港元存貸息差不變,與美元脫節,利率扭曲再扭曲,是逆周期辣招後遺症。

在有聯繫匯率保障下,港元轉換美元套息,幾乎萬無一失,不過交易頻繁是多年僅見,惹來走資疑雲。金融統計有時差,待4月份統計於6月初發表後,相信可真相大白。

原刊於《信報》,本社獲作者授權轉載。