廉政公署調查梁振英收取UGL 400萬英鎊案,延宕多時後終有結果。

我只處理過一起上市公司破產被收購的案件。那是70年代和記的破產案,最後是安排滙豐銀行以合理價收購,皆大歡喜,難免好奇UGL收購時各方利益如何處置,順手定量分析一下。

翻翻公開和法定的資料,得出如下結果,是高是低,唯賴各自判斷:

UGL收購DTZ背景

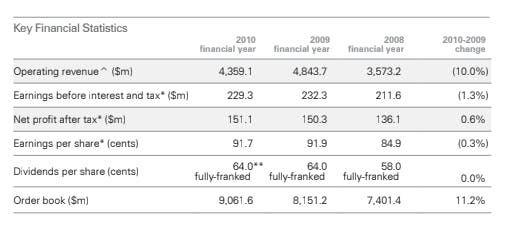

UGL於2011年12月5日以7750萬英鎊(1.19億澳元)按「預打包」方式收購DTZ。收購自有其商業考慮,不便置評。不平常的是,UGL自2007年就沒有進行上規模的收購,而動用的金額相等於其當年全年利潤。

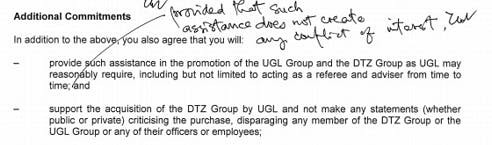

UGL──梁振英協議

UGL同時和梁訂定協議,金額是400萬英鎊。

廉政公署說該協議是「不作競爭、不作挖角」協議,但準確說應加上「當UGL推薦人和顧問」(referee and adviser),廉署是否應交代如何得出其結論?

數額定量分析

400萬英鎊是高是低,雖有商業考慮,但也有公式、數據可循。

可縱比和橫比作為參考,包括有關人士原來在公司的收入、其負責的部門的營業情況、其他類比人士的待遇。

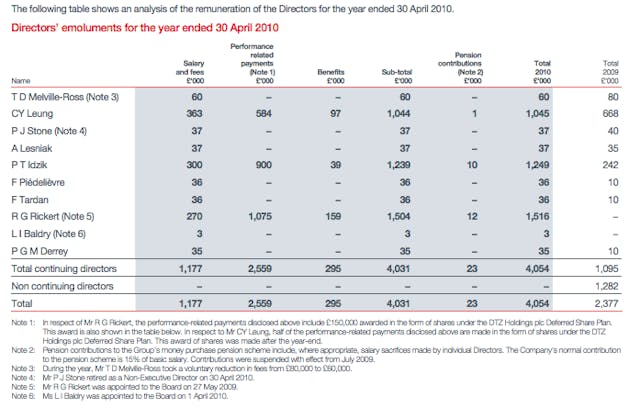

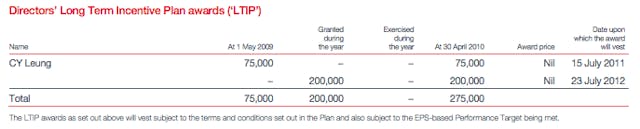

縱比(一):有關人士的收入:

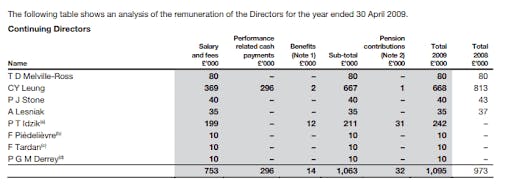

梁振英在DTZ任職的總收入,2010年為104.4萬英鎊(含工資36.3萬英鎊、表現58.4萬英鎊、福利等9.7萬英鎊,其中表現的一半以股份支付);2009年總收入為66.8萬英鎊。400萬英鎊是當年總收入的四倍,是兩年平均收入的五倍。不知市價是多少倍?

縱比(二):負責的部門的營業情況:

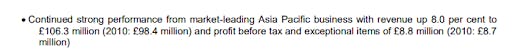

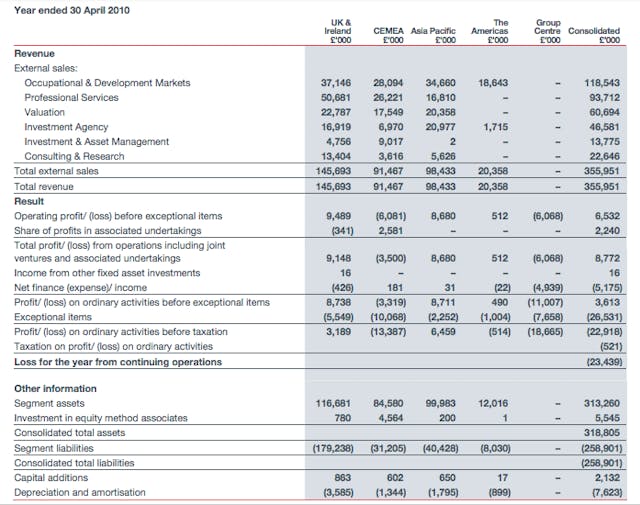

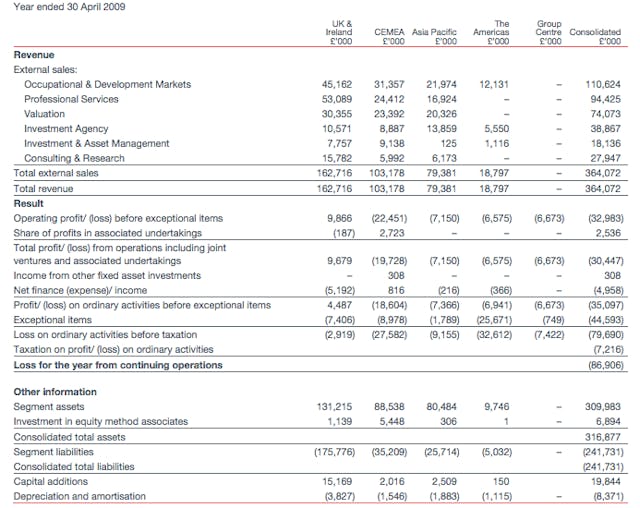

梁振英主管的北亞(含中國)地區業務,2010至2011年的營業額(未審計)為1.06億英鎊(2010年:0.98億英鎊;2009年:0.79億英鎊),增長率分別是8%和24%,不算高。

2010年錄得646萬英鎊淨利(2009年虧損915萬英鎊)。業績增長未見突出。400萬英鎊相等於其主管的部門年淨利的62%。

橫比:類比人士的待遇:

梁振英主管的北亞地區業務,僅佔DTZ總營業額的31%(2011未審計;2010年為28%;2009年為22%)。但迄今,除梁振英外,未聽聞有任何其他DTZ高層和UGL簽署「不作競爭、不作挖角」或「當UGL顧問和推薦人」協議,比較獨特。

2014年,澳洲新聞界取得大量UGL的內部電郵(包括涉梁的電郵)。目前已披露的電郵,顯示梁振英額外要求UGL提供300萬英鎊,補償他日本子公司的虧損 。

註1:

John Garnaut, “CY Leung sought an extra £3 million from UGL”, Sydney Morning Herald, 15 Oct. 2014 17:20. “When CY Leung parachuted out of his insolvent property business to make his run for Hong Kong’s top job, he tried to extract an additional £3 million from Australian firm UGL, emails obtained by Fairfax show.

In return for co-operating on the £77 million sale of DTZ, the real estate advisory empire he’d helped to build, Mr Leung wanted the Australians to not only underwrite £1.5 million in bonuses, and pay £4 million in business wealth that had been wiped out, but also to compensate him for £3 million that he’d sunk in the firm’s loss-making franchise in Japan over the previous five years.”

https://www.smh.com.au/national/cy-leung-sought-an-extra-3-million-from-ugl-20141015-116joj.html