單憑A股市場及整體指數的表現,委實看不出市場有什麼重大負面問題,頂多只會說成為資金入市意欲減少,遇上跌市時,常見解釋每每是搬出「去槓桿」三個字。

如A股或中資股純粹是一個炒政策樂園的話,在吸引外資上其實會造成或構成某程度上的掣肘。

小米上市股價好與壞,現實的投資者怎會理會小米獨特與否,而是主要仍會受到電話出貨量數字的升與跌所左右。

真正稱得上大而且強的企業,必須具備社會觸覺及對社區的關懷,致力推動社會的可持續發展。

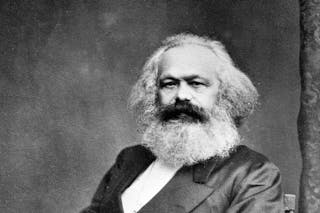

在共產主義創始人馬克思200周年誕辰前一天,中共在北京舉行了隆重的紀念大會,中國也向德國贈送馬克思雕像。中共如此高調紀念馬克思,當然不是沒有原因和目的。

內地很多意見認為,資管新規放鬆,市場不明朗因素獲釋放。但新管理本質上對打破剛性兌付、產品按淨值計算及解決資金錯配問題的三大原則上,絲毫沒有退讓,所謂鬆,其實僅僅在於如何執行而已。

滙豐報告提及互聯互通機制下,以5月每月額度大增三倍,北水更左右港匯走勢。

中國科技通訊設備、產品及其他硬件靠的是外來零部件供應,美國變相停止向中興供應晶片,連手機作業系統也可能牽涉在內,變相等於判中興死刑。基於中興屬中國5G重要一員,內地推出5G部署在最壞情況會被全面推倒。

內地對金融行業相當着緊,尤其是金融安全問題。中央篤定加大開放力度,讓外資在較預期早增多個領域持股,明顯是推動中小型金融機構競爭力。

港股及A股具備相當高的關連系數,中國好,香港好,股市亦然。

近幾周口水戰好,真正貿易戰升溫也好,造就市場波幅加大,慾仙慾死但仍未致於奪命陣亡,提供即市低買高沽機會。

後市已不是由華爾街大行當家作主,解鈴還須繫鈴人,要股市正常,重點在於要特朗普本人回復正常。

銀行只要維持穩定信貸,即使貸款沒有顯著提升,經濟都沒出現太大異常,這樣的話,某程度上,意味着至少在今年之內,貸款政策絕不會處於擴張式,

大型科技股發中國預託證券(CDR)回A,若每家發行佔股本5%至10%股份於內地上市,無論集資額多少,到底內地資金市場能否承受得住?

盛極必衰乃自然定律。正當人人認為經濟及企業盈利要到明年才見頂,難道股市等到明年才跌嗎?

新加坡交易所高層打出「沒有中國牌」優勢,並強調他們不是中國,如中國企業企業在港上市,香港證監會是否完全沒有受中國因素影響?

不論經濟及金融市場的影響力,香港已由幫助國家,降格成國家發展一部分。去殖事小,重要是香港降格,由國際大城市變中國大城市,甚至更低檔次。

大陸兩會多半是嚴肅議題,不過早前記者會提問時,旁邊穿藍衣的財經記者翻了幾個大白眼,沒想到被央視全程直播。

監管機構是否真正了解市場及完全洞悉底蘊,任何一個市場答案都是「不」,但對內地而言,有時連市場本身也不太了解自己的市場,才是問題所在。

美國政治環境令經濟添不明朗。有分析寄望中期選舉落敗,特朗普被彈劾機會增,美國重見天日。

大美國主義沖昏頭腦,大中國勢力正抬頭,特朗普的出現,標誌着大國實力轉移。

滙豐新任管理層工作更困難,攻擊多的是,但要驅動暢順而又不構成排斥、故障,所需技巧較為監管機構賣命、補充資本比率為大。

將政府視為上市公司,市民是小股東,管理層每年承諾兌現固然令小股東受益,否則牽涉小股東制衡,迫使公司加派或增派股息回應不滿。

3月將至,金融市場的下一個戰場,會否轉移至人民幣?美元只會忽然轉強,進一步挑起市場對加息的預期,屆時其實什麼事都可以發生。

內地債務佔GDP比重達約280%。相信要待中國放棄一系列經濟表現硬指標,才會令政策有更大彈性。

更多具備實力的企業,最終要被指令參與分餅仔遊戲,但企業的股東利益,受惠抑或受損,反而更值得關注。

債息上升及經濟因素向好,不單無令美元上漲,美匯指數續跌,令分析界百思不得其解。

最近美國股市大跌,港股高位大幅回落。股市是否由牛市變為熊市?跌市會持續多久?

香港充斥太多股市討論,天天都是估計每日股市。與其日日估市,何不多花時間拆解多些能扭轉市場趨勢的因素及潛在風險。

人民幣升值了,亦可能加快海外籌集的資金調回國內,加速人幣升值勢頭。