聆聽本文

美國發動史上最嚴厲的國際制裁,引發通脹、加息、債券價格下跌,結果美國銀行倒閉,骨牌效應去到瑞士,進一步波及德國。這次焦點是另一金融産品──CDS(註1)。借此評估,後市如何發展?

CDS:批發産品、保險類別

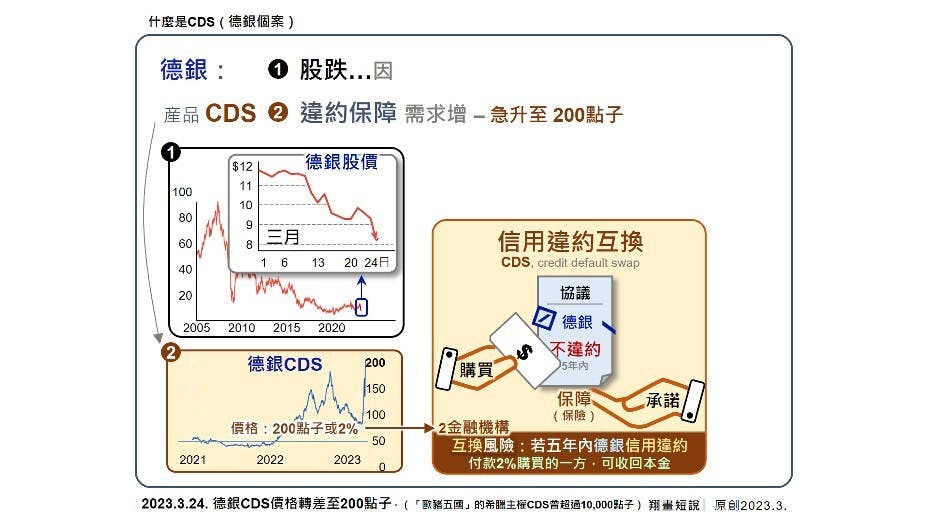

CDS全名是Credit Default Swap(信用違約互換)。這個不是零售産品,一般個人投資者了解並不多。

在銀行界的批發市場上,CDS代表了兩所金融機構簽下協議,針對另一企業和評估未來一段時間(例如5年之內),該企業出現信用違約的概率,包括不能償還欠款等。一旦出現企業違約,CDS的買方便可得到保障,收回協議所述金額。所以,CDS類似保險的性質。相對的另一金融機構,便需賠償當日協議上的承諾。

當然,買方在協議定下的一天,便需要付出費用,或可理解為保險費。這個費用,每分每秒都在波動,視乎買家和賣家對該企業可能變壞或轉好而預期變化。

價格轉壞 有多嚴重?

這次史上最浩大的制裁,美國和瑞士銀行都出事了,市場繼續「猜猜還有誰」?浮上水面成為目標的德意志銀行,突然成為眾矢之的,CDS的價格反映「保費」輾轉升至200點子。「點子」是這個金融產品報價的方式,(「點子」是小數位後的第4個數字,1點子代表0.0001;200點子代表了0.0200),也代表協議價值的2%。

2%(百分之二)與風平浪靜的日子比較,可能是一個出現違約恐慌的先兆。如果進一步惡化,情況最惡劣包括金融海嘯後的「歐豬五國」,希臘這個國家(不是企業)的主權CDS也曾高於10000點子,也就是需要超過100%的保費,較本金還要多的代價才能平掉手上的CDS「短倉」(註2)。

希臘,今天這個國家依然存在,但她避免不了當天的違約和債務重組,相關的CDS賣家承擔了責任。這次,德意志銀行是德國最大的銀行,德國政府應該仍實力可協助和處理其困境。但在信心虛弱的風潮下,人人自保,就算這個銀行不倒閉,其他銀行潛在的危機依然存在。

註:

- “Deutsche Bank shares plunge, default insurance at highest since 2018”, Reuters, March 24, 2023.

(www.reuters.com/markets/deutsche-bank-shares-whipsaw-after-cds-blow-out-2023-03-24) - “As the situation reached crisis proportions, with the banking system closed down and capital controls in place, two-year Greek sovereign credit default swap (CDS) spreads peaked above 10,000 basis points in early July.” (“EME vulnerabilities take centre stage”, BIS Quarterly Review, September 2015.)

(www.bis.org/publ/qtrpdf/r_qt1509a.htm)