“Goldman Sachs did it; Backstone did it; Bain Capital did it.”去年因為高息環境,基金都集資困難,唯一的亮點是私募債權基金,上面幾家基金公司的私募債策略都成功募到資。

顧名思義,私募債相對公募債最大的分別是前者不會在交易所註冊或掛牌,也沒有公開的投資備忘錄(Investment Memorandum)。在外國,私募債的發債體往往是銀行不願意貸款的輕資產高增長型公司,但公司又不容易或不願意用股票來融資。

銷售對象主要為基金及家族辦公室

私募債的銷售對象並不是零售客戶,投資者主要是基金和家族辦公室,發行量由1000萬美元至4億到5億美元都有。私募債相對公募債:發行文件比較簡單、投資者數目比較少、發行金額比較低、籌組的時間比較短。

近年,很多原本專攻私募股權(PE)的基金,都加入私募債行業。PE主攻高風險高回報(有些目標年回報率在20%以上),但去年IPO不景,很多私募股權的投資都面對退出困難,投資者退而求其次選擇私募債。私募債利率一般都有低雙位數,加上年期在5至7年,相對PE的7至10年,回本期較短。

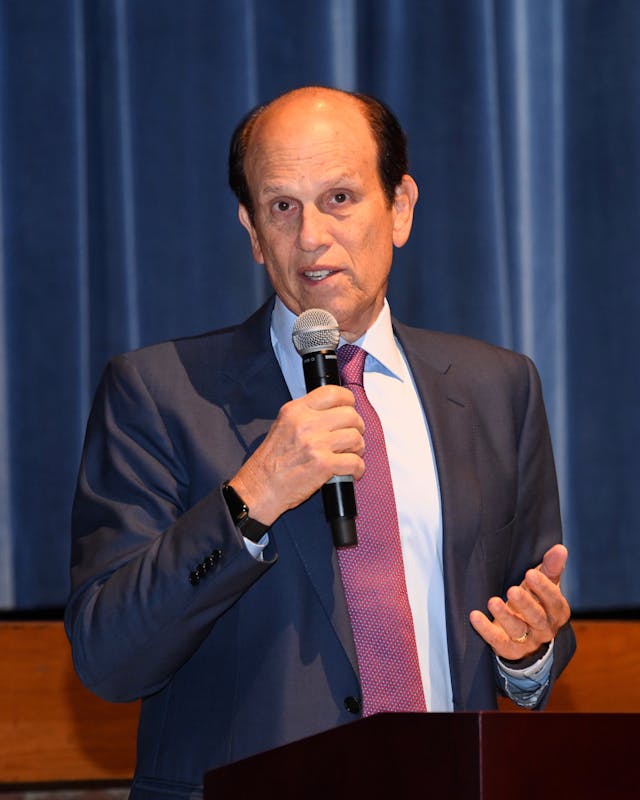

在美國,非投資級別(低於BBB )的高息債也被稱垃圾債券,發揚光大者是上世紀80年代的米高·米爾根(Michael Milken)。他當紅時工作的銀行叫Drexel Burnham Lambert 。米爾根曾是全美收入最高的「打工仔」,年薪超過10 億美元。那陣子,初生的高息債市場碰巧遇上美國的企業併購熱潮。收購方瞄準目標公司的現金流或未用盡的槓桿,用高息債融資,收購成功後,再斬件或套現還債,行內稱這為槓桿收購(Leveraged Buyout,LBO)。

1989 年,米爾根被控內幕交易,雖然他只是認了較輕罪的證券業違規,但美國政府仍然將他判監10 年,罰款6 億美元。出獄後他轉身成為慈善家,成立基金支持癌病研究。2020 年,特朗普上台後,特赦了米爾根。

港私募債多以房地產作抵押品

今日的高息債市場和40 年前已經有很大分別。我公司在香港也安排頗多的私募債。香港近期由於銀行收緊地產貸款,很多擁有高質物業的客戶都敲我們的門,這裏說的當然是資產以億計,我們的投資人說到底亦是對「磚頭」最有信心。所以,香港很多私募債都是以房地產作抵押品。

美國的融資市場比亞洲多元化得多,曾經做過一些項目,抵押品是科技公司的知識產權(IP),為了令債項更具吸引力,我們甚至找來保險公司為IP 價值作擔保。

原刊於《明報》,本社獲作者授權轉載。